はじめまして、投資系YouTuberの虎の子です。

この記事では、投資信託についてわかりやすく解説していきます。

虎の子

虎の子投資を一度もやったことがない人は、まず何から初めていいかわからないと思うけど、投資信託は、投資の超初心者の人にもおすすめできるよ。

いきなり個別の株(トヨタとかアップルとか)を買うのではなくて、まずは投資信託から始めてみよう!

ふわもこ

ふわもこわたしは、銀行や郵便局にお金を預けたことしかないけど、これから投資を始めたいので虎の子さんよろしくおねがいします。

1.投資信託の基礎知識

2.投資信託のメリット、デメリットとリスク

3.投資信託の買い方、売り方、選び方

4.おすすめの投資信託

投資信託ってなに?

ふわもこ

ふわもこ投資信託って言葉は聞いたことあるけど、株と何が違うんだろう?

虎の子

虎の子投資信託は、例えば、トヨタとかアップルとかの個別の株ではなくて、数百、数千の株や不動産が一つになった金融商品だよ。

たとえ話を使ってかわかりやすく解説していくね。

投資信託とは、たくさんの投資家から集めたお金を、運用の専門家が株式や債券などに投資・運用して、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品のことを言います。

投資信託というのは、簡単にいうと、個人がトヨタやアップルなどの個別の会社の株を買うのではなく、運用会社(投資の専門家)が投資家からお金を集めて、500社とか1000社とかのたくさんの会社の株をまとめて購入して運用する金融商品です。

投資信託を動物園に例えると

ここではわかりやすく説明するために、投資信託を動物園に例えてみましょう。

投資信託とは、たくさんの動物がいる大きな動物園みたいなものです。

そして、投資信託を購入するというのは、動物園にいる動物(数百頭、数千頭)をまるごと購入して飼うことをイメージしてみてください。ペットみたいに犬や猫を一頭飼うのではなくて、数百頭、数千頭を飼うイメージです。

動物園の中で、象さんも、ライオンさんも、キリンさんもパンダさんもとにかくたくさんの種類の動物が

いますよね。

日本国内の動物だけでなくて、アメリカ、ヨーロッパ、アジア、アフリカ、オーストラリアなど全世界に生息する動物がたくさんいると思います。

そのような動物園をまるごと買って持っているイメージです。

ただ、一人の人間が、とてもじゃないけど、動物園の動物(数百頭、数千頭)をまるごと飼って所有することはできませんよね。

買うのにお金がいくら掛かるかわからないし、餌やり飼育も一人ではできません。

そこで、何千人、何万人という人がみんなで少しづつお金を出し合って、動物園の動物を全部まるごと飼う(所有する)のです。

餌やりなどの飼育や動物園の管理は、お金を払って専門の飼育員や動物園職員に任せて、その代わり動物園の入園料や関連グッズなどの収益を出資した額に応じて出資した人たちで分け合うことになります。

投資信託の場合も同様に、みんなの集めたお金を運用して利益が出た場合には、その利益は各投資家に出資額に応じて分配されます。

仮に損失が出た場合も出資額に応じてみんなで分かち合うことになります。

このように、投資信託というのは、みんなでお金を出し合って、多くの株式(国債や不動産の場合もあります)を買って、それを専門家が運用して、みんなでその収益を分け合うという仕組みになっています。

ふわもこ

ふわもこなんとなくわかったわ。

つまり、投資信託って株とか不動産がまとめてあるパッケージみたいな商品なのね。

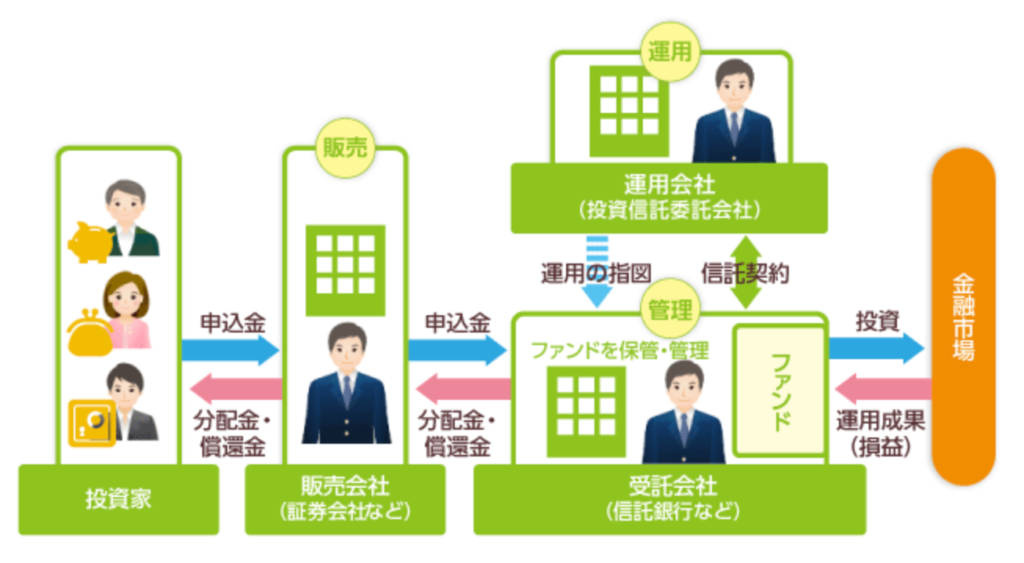

投資信託のしくみ(資金の流れ)

動物園の例えで投資信託についてのだいたいのイメージができたと思いますので、ここからは、具体的に投資信託を買うときにどのような仕組み(資金の流れ)になっているのかをかんたんに説明していきます。

投資信託は、販売会社、受託会社、運用会社の3つの組織によって運営されています。

販売会社とは

まず一番みなさんと馴染みのあるところから説明すると、販売会社です。

ここは、みなさんが投資信託を買いたいと思ったときに、投資信託の購入窓口となる会社です。具体的には、証券会社や銀行、郵便局の窓口、ネット証券になります。

虎の子

虎の子販売会社は、販売のプロだよ。スゴ腕の販売員がいたりするよ。

受託会社とは

次に、受託会社について説明します。

委託会社は、信託銀行などです。投資家から集めた資産を保管・管理する役割を担っています。

先程、みなさんが投資信託を販売会社(証券会社など)から1万円分購入したとします。みなさんの一万円は、販売会社(証券会社など)に渡ったあと、この委託会社(信託銀行)に一度保管されます。

そして、委託会社(信託銀行)は、運用会社からの運用の指図に従い、実際に株式や債券などの売買や管理を行います。

虎の子

虎の子受託会社(信託銀行)は、資産管理の専門家だよ。

みんなのお金をしっかり管理してくれるよ。

運用会社とは

最後に、運用会社です。ここはいわば頭脳みたいなところです。この運用会社が、投資信託を企画して作り出します。

投資信託を作り、その運用方針を決定し、株や債券、不動産などの投資信託の中身の購入売却を委託会社(信託銀行)に指図しています。投資は運用会社に雇われたファンドマネージャーをいう運用のプロが行います。

このファンドマネージャーが運用で利益を出して、投資信託を購入したみなさんに利益が還元されます。

虎の子

虎の子運用会社は、運用のプロだね。

みんなのお金を増やすための専門家なんだ。

ふわもこ

ふわもこ投資のことはよくわからないけど、プロに任せておけば安心ね。

スマホに例えると

例えば、みなさんがいつも使っているスマートフォンの企画、製造、販売を例に考えてみるとわかりやすいです。

スマホをどのような機能にするのか、外観はどうするか、価格や発売時期、生産数はいくらにするか、販売戦略はどうするか決めるのはアメリカのApple本社や日本のソニー本社です。

実際にスマホを作っているのは中国の工場です。中国の工場は、アメリカのApple本社や日本のソニー本社の指示に基づいてスマホを製造して保管しています。

販売は、家電量販店などの店舗やネット通販が行っていて、みなさんはそこから直接スマホを購入します。

Appleやソニーなどのスマホを発売している会社が運用会社、ネット通販や家電量販店が販売会社、中国の工場が受託会社に相当します。

ふわもこ

ふわもここの説明はわかりやすいわね。

わたしスマホは家電量販店で買うけど、家電量販店がスマホを作っているわけではなく、アメリカのAppleや日本のソニーが企画して中国の工場で作って保管管理しているものね。

虎の子

虎の子そうなんだ。

一番大事なのは、スマホのAppleやソニーのように、投資信託を企画・運営している運用会社なんだよ。

投資信託のメリット

次に、投資信託のメリットを紹介していきます。

この部分が、実際にみなさんが投資信託を購入するかしないか決める決め手になるポイントだと思います。

1.分散投資できる

2.少額から投資できる

3.複利の効果が期待できる

4.銀行預金よりも遥かに高いリターンが期待できる

その1 分散投資できる

まず、分散投資できるというのが、投資信託のメリットになります。

分散投資というのは、手持ちの資金を一つの投資先ではなくて様々な投資先に分けて投資する投資手法のことを言います。

投資は、1に分散、2に分散、3、4がなくて5に分散というくらい分散投資が大事です。

なぜ分散投資が大事なのかというと、例えば一つの会社の株式だけを持っていた場合、もしその会社が倒産してしまえば、最悪その会社の株式は紙くずになってしまい投資した資金がゼロになってしまいますよね。

倒産までは行かなくても、株を買った会社の業績が大幅に悪化すれば、株価が半値以下まで下がることもザラにあります。

このとき、もし資金を分散投資しておけば、投資した会社の一部が倒産して価値がゼロになってしまっても、残りの投資先が損失をカバーすることで、損失を最小限にすることができます。

たとえば、あなたが1000社の株式を持っていて、その中で1社が倒産した場合を想定してください。その場合、あたなの投資資金は1/1000程度のダメージしか受けません。

一方、あなたが1社の株しかもっていなかったら、その1社が倒産したら資産はゼロになってしまいます。

このように分散投資は投資する上でとても大切なのですが、分散投資を自分ひとりの資金でしようとすると、多額の資金が必要となります。

たとえば、個別株の場合、一社あたり10万円以上はかかるので、100社や1000社の株を買って分散投資をしようとすると最低数千万円〜数億の金額が必要になります。

不動産の場合には、1物件あたり数百万円〜数千万円以上はするので、分散投資はさらに多額の資金が必要になります。

その点、投資信託は、みんなでお金を出し合ってまとまった資金でたくさんの株や債券、不動産などを買うという金融商品なので、個人で多額のお金を払わないでも、1つの投資信託を買うだけで、数百、数千という株や債券、不動産に分散投資できます。

このように、投資信託は、分散投資の効果により投資した資金がゼロになったり、大幅に資産が減少するリスクが抑えられるというのが大きなメリットになります。

その2 少額から購入できる

次に、投資信託は、少額から購入できることがメリットです。

投資信託は多くが100円単位で購入できます。

「え、100円から買えるの!?」と驚かれるかもしれませんが、本当に投資信託は100円から買えてしまうのです。

以下は、投資初心者から上級者まで人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」のSBI証券の買付画面ですが、最低買付金額が100円となっています。

一方、個別株は一つの会社の株を買おうとすると、最低10万円単位だったりします。

株式の購入は100株単位で行うことになっていますので、例えば、トヨタの株は、100株×2070円(株価)で、最低購入価格は約20万です。

一方、任天堂の株は、100株×58,960円で、最低購入価格は約589万円です。

個別の株式と違い投資信託は、10万円以上のお金を持っていなくても、数百円から手軽に始められるのがメリットその2になります。

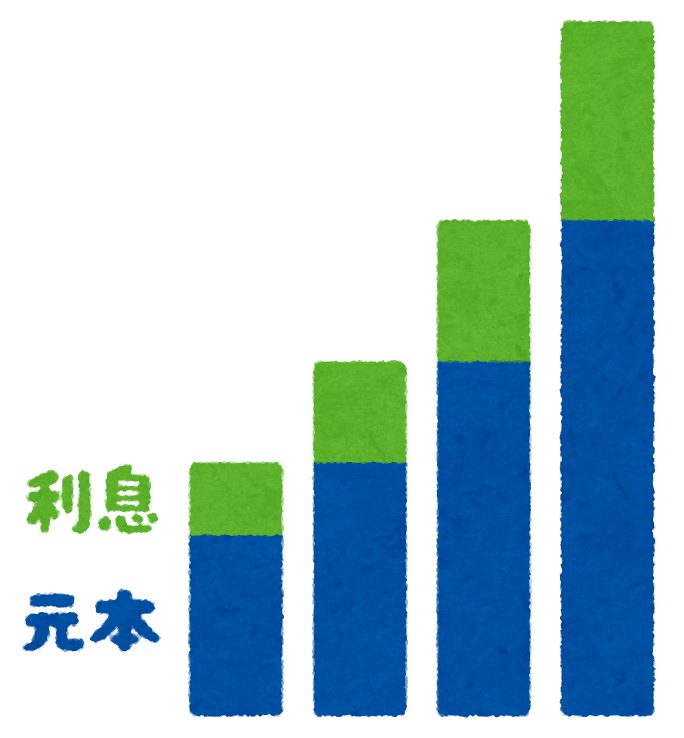

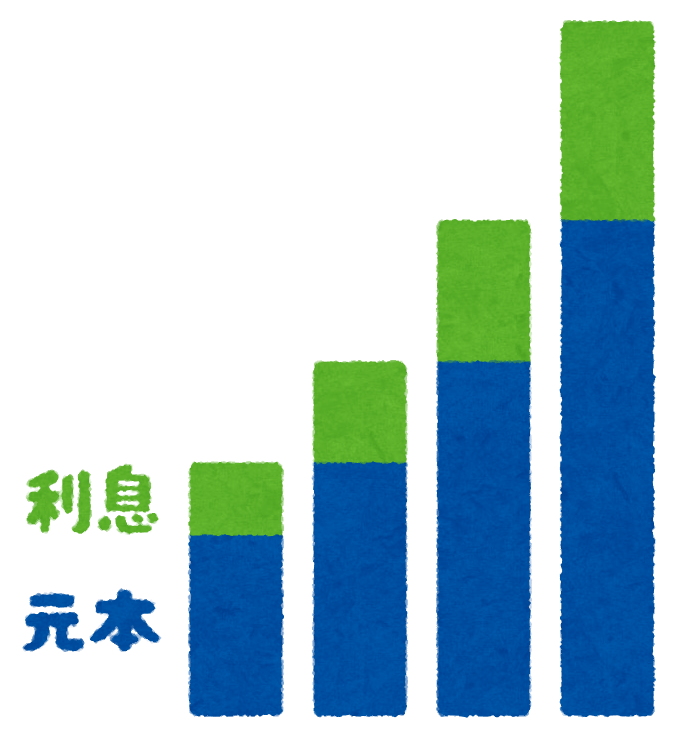

その3 複利の効果が期待できる

投資信託の3番目のメリットは複利効果が期待できることです。

まず、複利と単利について、簡単に解説します。

複利と単利

複利とは、「投資元本と受け取った利子」に対して利子がつくことをいいます。

複利とは、「投資元本と受け取った利子」に対して利子がつくこと。

元本に利子が組み込まれ、利子に対しても利子が発生するため、毎回受け取る利子の金額は年々増えていくことになります。

一方、単利とは、「投資元本」に対して利子がつくことです。

単利とは、「投資元本」に対してのみ利子がつくこと

単利では複利と違い、利子には利子がつかないので、元本の額がそのまま維持されるため、利子も毎回同じ金額で積み重なっていきます。

複利と単利の受取金額の違い

複利の場合、例えば、1000万円の元本に、複利で毎年5%の利息がつくとします。

1年目は元本1000万円に利息分×5%で、受取利息は50万円となります。

2年目は、1年目の元本1000万円+利息50万円=1050万円が新たな元本となり、それに対して5%の利息がつくので、受取利息は金額は、1050万円×0.05=52万円5000円になります。

3年目は、元本1000万円+1年目の受取利息50万円+2年目の受取利息52万5000円=新たな元本1102万円5000円に対して、5%の利息がつくので、1102万円5000円×0.05で、受取金額は55万1250円になります。

4年目以降、複利では受取利息は雪だるま式に増えていき、10年目には、受取利息は、77万56832円、20年目には、受取利息は、126万3475円にもなります。

一方、単利の場合、1年目は元本1000万円に利息分×5%で、受取利息は50万円となります。

2年目は、1000万円の元本のみに、5%の利息がつくので、受取金額は50万になります。

3年目も、1000万円の元本に対して、5%の利息がつくので、受取金額は50万になります。

4年目以降もずっと利息は変わらず毎年定額で50万円になります。

このように、運用期間が長くなればなるほど複利の効果が発揮され、単利よりも複利のほうが受取利息の金額が大きくなっていきます。

1000万円を年率5%で10年間運用した場合の単利と複利の比較

| 運用期間 | 単利 元利合計 | 単利 受取利息(累計/毎年) | 複利 元利合計 | 複利 受取利息(累計/毎年) |

|---|---|---|---|---|

| 1年目 | 1050万円 | 50万/50万円 | 1050万円 | 50万円/50万円 |

| 2年目 | 1100万円 | 100万/50万円 | 1102万5000円 | 102万5000円/52万5000円 |

| 3年目 | 1150万円 | 150万/50万円 | 1157万6250円 | 157万6250円/55万1250円 |

| 4年目 | 1200万円 | 200万/50万円 | 1215万5063円 | 215万5063円/57万8813円 |

| 5年目 | 1250万円 | 250万/50万円 | 1276万2816円 | 276万2816円/60万7753円 |

| 10年目 | 1500万円 | 500万/50万円 | 1628万8946円 | 628万8946円/77万56832円 |

| 15年目 | 1750万円 | 750万/50万円 | 2078万9282円 | 1078万9282円/98万9966円 |

| 20年目 | 2000万円 | 1000万/50万円 | 2653万2977円 | 1653万2977円/126万3475円 |

虎の子

虎の子利息年5%だと、10年で元金1000万円が、単利の場合、1500万円になるのに対して、複利の場合、1628万円にもなるよ。

ふわもこ

ふわもこ最初に一年目は単利も複利も元金と利息の合計金額が1050万円で同じだったのに、10年経つと、単利は1500万、複利は1628万円で128万円の差、20年で653万円の差がつくのね。

複利の力ってすごいわね。

虎の子

虎の子かの有名な物理学者のアインシュタインは、次のような名言を残しているよ。

「複利は人類最大の発明である。知っている人は複利で稼ぎ、知らない人は利息を払うことになる」

ふわもこ

ふわもこ私も複利の力を使ってたくさんお金を稼ぐわ。

投資信託で複利効果を得る方法

投資信託で複利効果を得る方法を紹介します。

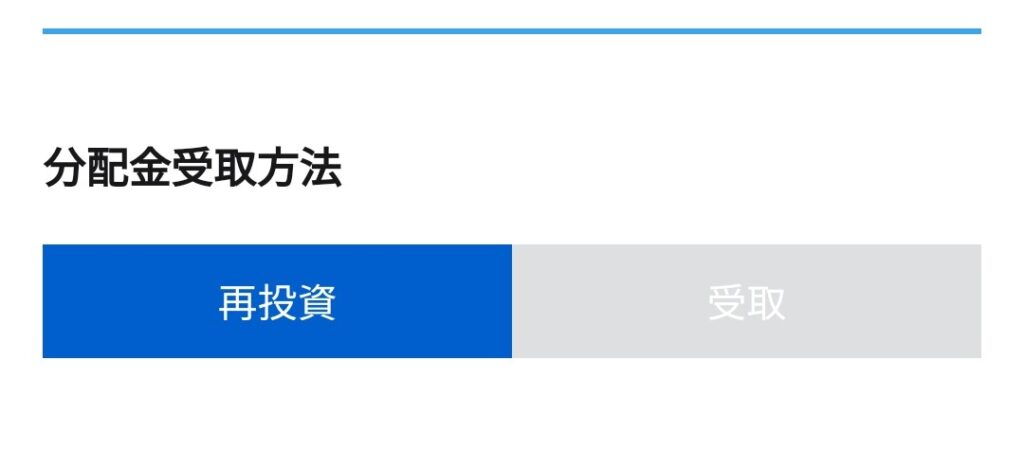

- 投資信託の分配金の受取り方法で「再投資型」を選ぶ

- 長期で運用する

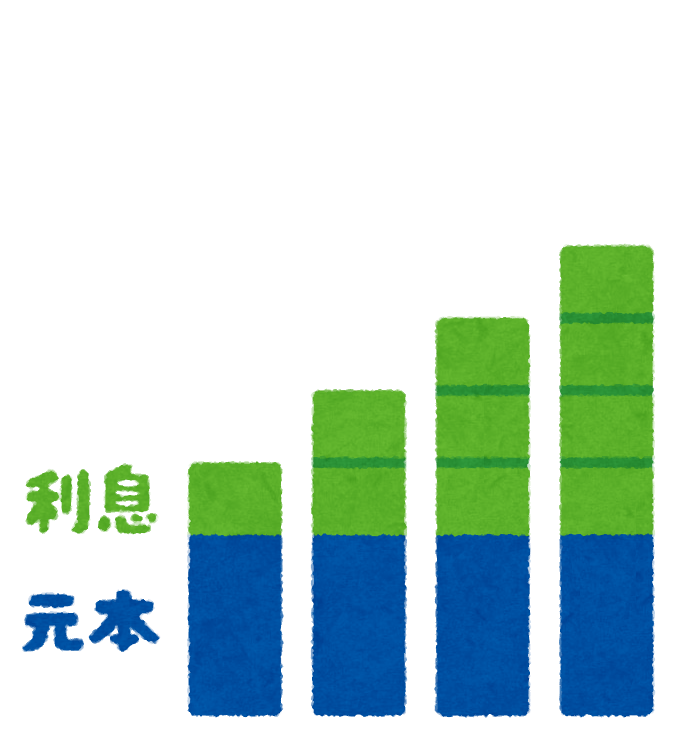

投資信託の分配金の受取り方法で「再投資型」を選ぶ

投資信託の分配金の受取り方には、主に定期的に分配金を受け取る「分配型(または受取型)」と、分配金を受け取らず再投資に回す「再投資型」があります。

ここで、再投資型を選ぶことで、投資信託の分配金が元本に自動的に組み入れられるので、複利効果が期待できます。

分配型(または受取型)を選んで毎回分配金を受け取ってしまうと、単利での運用と同じになってしまうので、複利効果は得られなくなってしまいます。

長期で運用する

次に、長期で運用することが重要になります。

先程の「1000万円を年率5%で10年間運用した場合の単利と複利の比較」の表を見てるとわかるように、5年目では、累計の受取利息は、単利では250万円、複利では276万と26万円の差しかついていないですが、

10年目では、累計の受取利息は、単利では500万、複利では628万となり、その差は128万円に、

20年目では、累計の受取利息は、単利では1000万、複利では1653万となり、その差は653万円にもなります。

そのため、10年以上、できれば20年以上の長期に渡って投資信託を運用することを目指しましょう。

その4 銀行預金よりも遥かに高いリターンが期待できる

投資信託の4番目のメリットは、銀行預金よりも遥かに高いリターンが期待できることです。

投資信託の購入者はこれが投資信託を購入する一番強い動機かもしれないです。

2022年現在で銀行利息は、メガバンクで普通預金金利で0.001%と定期預金金利で0.002%と大変低くなっているので(1年間100万円預けて、10円と20円の利息)、銀行にお金を預金しておくだけでは、お金は全く増えない状態となっています。

ネット銀行では、預金に0.1%〜0.3%程度の金利がつく銀行はありますが、それでも1年間100万円預けて、税引前で1000円〜3000円程度しか増えません。

これに対して、投資信託は、年利数%〜10%以上のリターンを期待できる商品が多く存在します。

例えば、手数料(信託報酬)が安くて人気の投資信託「eMAXIS Slim 米国株式(S&P500)」では、

トータルリターン(投資信託購入時点から現在までの投資期間全体における累積分配金を含む損益のこと)が、6ヶ月で9.80%、1年で12.39%、3年で22.68%となっています。

たとえば、 世界経済の成長とともに、数%以上のリターンが見込める

人気の投資信託のトータルリターン(2022年8月31日時点)

| ファンド名 | 6ヶ月 | 1年 | 3年 |

|---|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 9.80% | 12.39% | 22.68% |

| eMAXIS Slim 全世界株式(オール・カントリー) | 7.22% | 6.89% | 18.37% |

| 楽天・全米株式インデックス・ファンド | 8.83% | 9.02% | 21.87% |

ふわもこ

ふわもこいままで銀行にお金を預けていたけど、どおりでお金がぜんぜん増えないわけね。

これなら銀行にあずけていたお金を全額投資信託にしたいわ。

虎の子

虎の子ちょっと待って。

たしかに投資信託は、銀行預金とは比べ物にならないくらいリターンが期待できるけど、銀行預金と違って元本が保証されていないから、リターンと同じくらい元本が減る事があるよ。

詳しくは、次のデメリットのところで解説するね。

ふわもこ

ふわもこそうなのね。。

じゃあ投資信託のデメリットも見てから購入するかどうか決めることにするわね。

投資信託のデメリットとリスク

投資信託への投資はメリットばかりではありません。

ここでは、デメリットとリスクを4つ紹介します。

1.リアルタイムでの売買ができない

2.手数料(コスト)がかかる

3.元本割れのリスクがある

4.為替変動のリスクがある

その1 リアルタイムの売買ができない

投資信託は個別の株式と違って、リアルタイムで売ったり買ったりできません。

例えば、日経平均株価やダウ平均などの株価指数が3%暴落したので、これは投資のチャンスだと思って、その暴落した株価指数で投資信託を買いたいと思っても、1日以上待たなければなりません。

前日に暴落した株価指数は一日経てば、反発して急回復したりするので、前日3%暴落した株価指数では購入できず、回復した翌日の値段で買わないければならないことがしばしば起こります。

リアルタイムで売買できないことが、投資信託で運用する上での大きなデメリットです。

虎の子

虎の子株価の変動のタイミングを図って売買したい人には、投資信託は向かないよ。

売ろうと思った(買おうと思った)ときの株価指数と、実際に売れる(買える)ときに株価指数に、1日〜数日の時間的なズレが生じるからね。

ふわもこ

ふわもこ買うたいときにすぐ買えて、売りたいときにすぐ売れないのはちょっと不便ね。。

その2 手数料(コスト)がかかる

投資信託は、運用をプロに任せることになるので、必ず手数料がかかります。

購入時手数料や売却時の手数料である信託報酬留保額は無料のものが多いのでそれを選べば問題ないのですが、信託報酬は、投資信託を保有している限りずっと発生し続けます。

10年、20年の長期保有を考えるとかなりの金額になりますので、信託報酬がなるべく安い投資信託を購入するようにしましょう。

信託報酬は、アクティブ型の投資信託だと1%、中には2%を超えるものもありますが、インデックス型の投資信託では0.1%前後のものも多くあります。

信託報酬は安ければ安いほどいいですが、0.1%前後のもの基準に選ぶと良いでしょう。

その3 元本割れのリスクがある

投資信託は、銀行預金と違って元本が保証されていません。

投資先の会社の業績や景気の変動によって、元本割れをすることがあります。

その代わり、銀行預金の場合は、利息が年率0.001%以下しか付きませんが、投資信託の場合、先程メリット4のところで紹介しましたが年率数%〜10%以上のリターンがあるときもあるので、元本割れのリスクと高いリターンは表裏一体の関係にあるといえます。

虎の子

虎の子たとえば、100万円分の投資信託を買って、一年間持っていたら基準価格(投資信託の株価のようなもの)が下がって90万円に減っていたということが起ったりするよ。

ふわもこ

ふわもこ持っているだけでお金が減っていくことがあるのね。

怖いわ。。

虎の子

虎の子その代わり、100万円が一年後に、110万円、120万円になっていることもあるわけだし、

世界の経済は毎年数%以上は成長しているので、広く世界の成長株に分散投資すれば、年率数%以上は増えていくと言われているよ。

その4 為替変動のリスクがある

投資信託には為替変動リスクがあります。

為替とは?

為替というのは、それぞれの国のことなる通貨と通貨を交換するときの取引レートのことを言います。

テレビのニュースで、「現在1ドル130円です」などと言っているのを聞いたことがあると思いますが、これは1ドルを得るためには日本円で130円が必要という意味です。

為替というのは、それぞれの国のことなる通貨と通貨を交換するときの取引レートのこと

円高、円安って何?

ドルと円の取引レートの場合、円高とは日本円が高くなったことをいい、ある時点で100円を出せば1ドルを買えていたのですが、時間を経て50円を出せば1ドルを買えるようになったことを示しています。

逆に、円安とは、日本円が他通貨に対して安くなったこと。ある時点で100円を出せば1ドルを買えていたのですが、時間を経て1ドル買うのに150円必要になったことをいいます。

円の数字が大きくなったら円安、小さくなったら円高と覚えておくといいでしょう。

外国の通貨(ドルなど)の価値に比べて円の価値が高くなることが「円高」、反対に低くなることが「円安」である。

例えば、円相場が1ドル=100円から1ドル=90円になれば、円の価値が上昇したことになるので「円高」と呼ばれ、1ドル=110円となれば、「円安」と呼ばれる。

投資先が海外の投資信託は為替変動リスクが有る

投資信託の投資先が海外の株や債券の場合、為替変動のリスクが起こります。

ちなみに、投資先が日本国内の株式や債券、不動産などに投資している場合には為替変動は起こりません。

これは、海外の資産を購入する場合、日本円を一度現地通貨(アメリカならドル)に替えて、海外株や債券などを購入するからです。

投資先が海外の資産の投資信託は、現地通貨で投資信託の資産を持っているので、現地通貨と日本円との為替レート関係で変動を受けるのです。

円安になれば資産は増え、円高になれば資産が減る

為替変動リスクとは、具体的に言うと、投資先が海外の投資信託は、円安になれば資産が増え、円高になれば資産が減ることになります。

簡単に説明すると、たとえば、1ドル100円のとき100万円分(1万ドル分)の投資信託を購入したとしましょう。

仮に投資信託の基準価格がそのままだったとして、1ドルが130円の円安に変動したときには、100万円分の投資信託は、130万円に増えています。

つまり、円が安くなったことで1万ドルで130万円の円を買えるようになっているのです。

逆に、1ドル80円の円高になったとき、100万円分の投資信託は80万円に減ってしまうことになります。つまり円が高くなったことで、1万ドルで80万円の円しか買えなくなったのです。

ドルでみると、1万ドルというのは変わりませんが、円で換算すると、1ドル130円のときは130万円、1ドル80円のときは80万円になっているのです。

アメリカにいけば、同じ1万ドルなので、価値は変わりませんが、日本で生活して日本で消費する場合、100万円が80万円になってしまうので、大損するということになります。

このように円安が進むと投資信託の基準価額が円ベースで増える一方、円高が進むと円ベースで基準価額が減るという現象が起こります。

投資先の海外の株価が好調で投資信託自体の評価額が上昇しても、円高が進むと、投資した金額より資産が減ってしまうということが起こります。

為替ヘッジありの商品のあるが、種類が多くないうえ手数料も高い

海外が投資先の投資信託で為替変動のリスクを回避するにはどうしたら良いのでしょか?

これについては、為替ヘッジありの投資信託があり、これを購入すれば回避することができます。

ただ、為替ヘッジありの投資信託はそれほど種類がありません。

人気の「eMAXIS Slim 米国株式(S&P500)」や「eMAXIS Slim 全世界株式(オール・カントリー)」は、為替ヘッジなしの商品となっています。

また、為替ヘッジありの投資信託は手数料が高い商品もあるので、もし購入するなら信託報酬が高くない商品のを選びましょう。

投資信託の対象商品(何に投資するのか?)

投資信託の対象商品は、株式、債券、不動産、コモディティ、バランス型の5つです。

- 株式

- 債券

- 不動産

- コモディティ

- バランス型

株式に投資する投資信託

投資信託において、株式の投資信託は一番メジャーな投資対象です。

投資信託の中で変動は激しい方ですが、株式の投資信託を中心に運用するのがもっとも高リターンを期待できます。

株式とは

株式とは、株式会社が資金を出資してもらった人に対して発行する証券のことです。

株式とは、株式会社が資金を出資してもらった人に対して発行する証券のことをいう。

株式を所有するということは、その会社のオーナーになるということです。

会社が事業で利益を出したときには、保有株式数に応じて配当がもらえます。

また、企業が成長して株式の価値が上がったときには、その株式をほしい他の人に売却して利益を得ることができます(株を買ったときと株を売ったときの差額分が利益になります)。

株式投資信託のメリット

1.投資信託の中で一番高いリターンが期待できる

2.少額から投資できる

3.分散投資できる

投資対象が株式なので、景気が良くなると大幅な値上がりが期待でき、投資信託の中では一番高いリターンが期待できます。

また、株価の値下がりや会社倒産による損失リスクを下げるために、個別株で何十社もの株式を持とうとすると、多額のお金が必要になりますが、投資信託は100円から購入できるので、一つの投資信託を買うだけで、何百、何千という会社の株に投資したのと同じになり分散投資の効果が期待できます。

株式投資信託のデメリット

1.銀行預金と違い元本は保証されていない。

2.大幅に値下がることがある

株式は、銀行預金と違い元本は保証されておらず、それは株式の投資信託であっても同様です。

そして、大幅な値上がりが期待できるということは、大幅に値下がることもあるということです。

ただ、投資信託の場合、数百、数千の会社の株に投資しているので、無価値になることは限りなくゼロと言えます。

虎の子

虎の子リーマンショックのような市場の大暴落があると、株の投資信託の価値が一時的に60%くらい下がることもあるけど、そのあと力強く回復するのも株の投資信託の特徴だよ

ふわもこ

ふわもこ一時的に下がってもそのあと回復するならずっと売らずに持っておけばいいのね。

債券に投資する投資信託

株式の次にメジャーな投資対象は債券です。

債券って何だろう?

債券とは、国や地方公共団体、企業などが必要な資金を調達するため、投資家からお金を借りる際に発行する証券(有価証券)のことで、いわば借用証書のようなものです。

債券とは、国や政府・地方公共団体、企業などが、資金を投資家などから借り入れるために発行する有価証券の一種です。

債券の発行ごとに利率や利払日、償還日などの条件が決められており、購入した投資家はその利子を受け取ったり、元本を返済されたりします。

債券の種類は、国が発行する国債、地方公共団体が発行する地方債、企業が発行する社債などがあります。

債券を保有する投資家は、定期的に利率分の利子を受け取り、満期日(償還日)を迎えると額面金額である償還金および利子を受け取ることができます。

株式は一度購入すると、発行元の株式会社から投資したお金を返してもらうことができませんが(その株が欲しい人に時価で売ることはできますが)、債券の場合は、満期日になると国や自治体、会社などの発行元から利息をつけて元本を返してもらえます。

また、債券は、満期前に第三者に売却することもできます。

その場合は、原則としてそのときの時価で換金されるため、債券であっても元本割れの可能性もあるので注意が必要です。

債券の投資信託のメリット

1.発行元が破綻しない限り、満期まで保有すれば着実に元金と利息が得られる。

2.株式と違って、値動きはあまり激しくない。

債券は発行元が破綻しない限り、満期まで保有すれば着実に元金と利息が得られます。

また、株式と違って、債券は値動きもあまり激しくはありません。

株はハイリスクハイリターンの商品ですが、債券はローリスクローリターンの商品といえます。

債券の投資信託のデメリット

1.リターンが低い。

2.満期前に売却すると、元本割れの可能性もある。

3.発行元の国や地方自治体、企業が倒産したら最悪元本が帰ってこなくなる可能性がある。

株式と違い激しい値動きがありませんが、その反面、リターンも低くなります。

利子もり世界的に金利水準が低下して低くなっている高

株式に比べると、高いリターンは期待できません。

ただ、債券の発行元の国や地方自治体、企業が倒産したら最悪元本が帰ってこなくなる可能性は万が一ですがあることは覚えておきましょう。

ふわもこ

ふわもこ株に比べて安定しているのは魅力ね。

虎の子

虎の子債券は安定してるのは魅力だけど、リターンが低いのがネックだね。

長期投資で利益を増やしたいなら株の投資を勧めするよ。

ふわもこ

ふわもこそうね。わたし将来に向けてお金増やしたいから株にするわ。

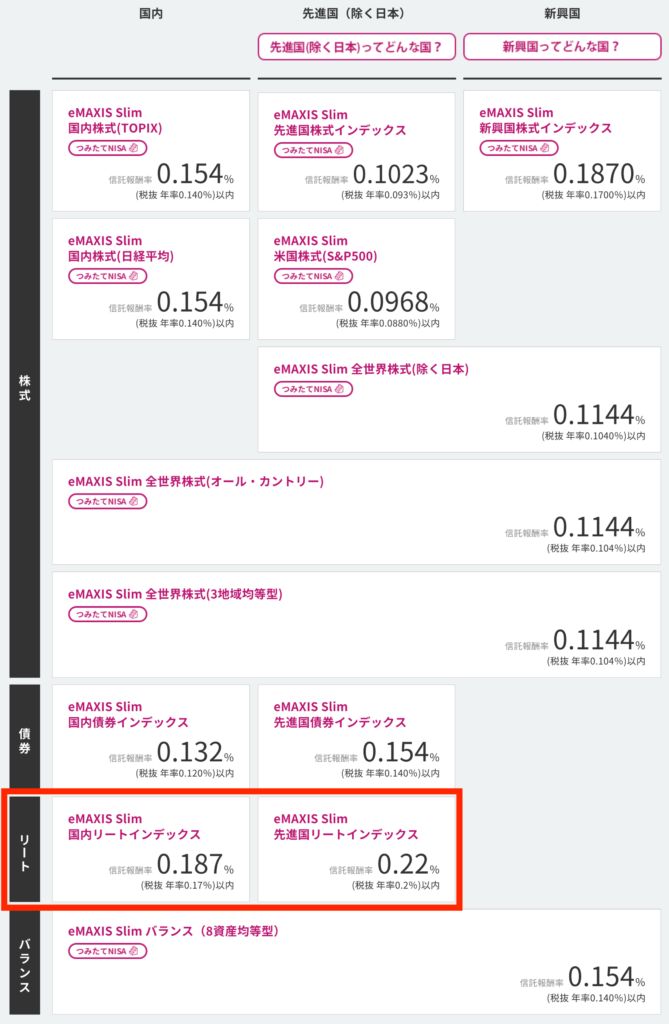

不動産に投資するREIT型の投資信託

続いて、不動産の投資信託のREITについて解説します。

REITは株や債券と比べると、市場規模は大きくなく、投資信託の中ではサブ的なポジションです。

REITって何?

REITとは、不動産投資法人が投資家から集めた資金を原資に、オフィスビルや商業施設、ホテルなどの不動産を所有し、そこから得られる賃料収入や売却益を投資家に分配するという金融商品です。

REITとは、不動産投資法人が投資家から集めた資金を原資に、オフィスビルや商業施設、ホテルなどの不動産を所有し、そこから得られる賃料収入や売却益を投資家に分配するという金融商品のことをいう。

個人で不動産投資をしようとすると、最低でも数百万円かかり、1つ物件を買うのでも大変ですが、REIT(不動産の投資信託)を購入すれば、一度に何百、何千という不動産に投資できることになります。

また、個人で不動産を売ろうとしてもすぐに現金化するのは難しいですが、REITは取引所に上場しているのですぐに換金できます。

REITのメリット

1.配当利回りが期待できる。

2.実物の不動産を買うより手軽に不動産投資ができる。

REITは、利益の90%以上を投資家に還元すると、実質的に法人税が免除されるという制度があるので、ほとんどの利益を投資家に分配されるのが一般的です。

そのためREITは、分配金の利回りが相対的に高いことで人気を集めています。

REITのデメリット

1.元本割れのリスクが有る。

2.株式に比べるとリターンが低い。

3.複利効果を期待できない。

4.手数料(信託報酬)が比較的高め

リートには元本割れリスクがあり、取引のタイミングによっては損失が生じる可能性があります。株式と同じように価格が日々変動するため、購入時より価格が下落すると元本割れします。

株式の投資信託に比べるとREITのリターンは低くなります。

REITは、利益を出資者に分配してしまうため複利効果は期待できません。

株式や債券など他の投資信託にくらべて、信託報酬が高めに設定されています。

以下は、信託報酬が低いeMAXIS Slimシリーズの信託報酬率を比較した図です。

ふわもこ

ふわもこREITに投資すれば、ビルや商業施設のオーナーになった気分になれそうね。

虎の子

虎の子株に比べてリターンがそれほど高くないので、投資信託のメインにするのはあまりおすすめしないよ。

株式の投資信託をメインにして、REITはサブ、あくまで分散投資の一環として考えるといいよ。

ふわもこ

ふわもこそうなのね。資金に余裕があるときに検討してみることにするわ。

コモディティ(商品)型の投資信託

三番目は、コモディティについて解説します。

「コモディティ」は「資源」ともいいます。

コモディティってなんですか?

コモディティ(商品)とは、金やプラチナなどの貴金属、原油やガソリンなどのエネルギー、トウモロコシや大豆などの穀物などを指します。

コモディティ(商品)とは、金やプラチナなどの貴金属、原油やガソリンなどのエネルギー、トウモロコシや大豆などの穀物をいう。

債券や株といった「伝統的な金融資産」に対し、不動産やコモディティは現物に価値がある「実物資産」とも言われます。

コモディティのメリット

コモディティのメリットは以下のとおりです。

1.株式市場との連動性が低いので、分散投資効果が期待できる。

2.インフレに強い。

3.危機に強い。

まず、コモディティ(商品)市場は株式などの市場との連動性が比較的低く、異なる値動きを示す傾向にあるので、分散投資効果が期待できます。

例えば、リーマンショックやコロナショックなどが起きて株式市場が大暴落したときでも、コモディティ市場は株式市場の大暴落に連動してそこまで値段が下がらないので、コモディティを資産の一部として所有していると、株式の暴落のショックを吸収し、トータルで資産の減少をやわらげてくれてくれます。

つまり、コモディティを持っていると、株式の暴落の緩衝材としての役割を果たすことがあるというわけです。

その次のメリットとしては、コモディティは実物資産なのでインフレに強いと考えられています。

インフレとは、物の値段が全体的に上がり、お金の価値が下がることをいいますが、インフレによる物価の上昇と連動して、コモディティの価値も上昇していきます。

そのため、インフレ時にコモディティを買っておけば、資産の目減りを避けることができます。

虎の子

虎の子インフレっていうのは簡単に言うと、例えばいままで1個100円で買えたハンバーガーが、1個200円になるということだよ。

ふわもこ

ふわもこ最近日用品から光熱費まであらゆるものが値上げされて生活が苦しいわ。。

コモディティがインフレに強いのはいいわね。

コモディティのデメリット

コモディティにはいくつかデメリットがあります。

1.価格の変動が激しいうえに、事前予想ができない。

2.配当金がないので、複利効果が期待できない。

3.手数料が高い

1つ目のデメリットは、コモディティは、様々な要因によって価格が急上昇したり急降下したりして、価格変動が激しいことが挙げられます。

例えば、小麦の価格は、天災や気候変動で大きく変化します。干ばつになる予想が出れば価格は急上昇し、豊作予測が出れば急落することもあります。

また、原油のようなエネルギーや金などの天然資源は、その時の政治や世界情勢によって価格が大きく変動します。

どこかの国で戦争が起これば、有事の金として金が買われたり、原油の価格が急上昇します。

このように、価格変動が激しい上に、気候変動や災害、戦争などがいつ起こっていつ収束するかはその道のプロでも事前に予測ができないため、素人は容易に手を出しにくい商品といえます。

2つ目のデメリットは、コモディティは実物資産であるため、配当金のような利回り収入は発生しません。

そのため複利運用ができないため株や投資信託などの運用商品と比べると、長期的には相対的に収益が少なくなる可能性があります。

3つ目のデメリットは、手数料(信託報酬)が高いことです。

株式の投資信託は、信託報酬が0.1%前後の安い商品も多くありますが、コモディティの投資信託は、信託報酬が安くて0.2%程度で、1%を超えるものも多いのが特徴です。

ふわもこ

ふわもこハンバーガーが2倍の値段になるような急激なインフレが起こっても実物資産のゴールドを持っていれば安心だけど、いつ買ったり売ったりすればいいのかタイミングが難しそうね。

あと、複利効果がなかったり手数料が高いのも気になるわ。

虎の子

虎の子複利が効果がないのがコモディティの一番のデメリットだね。

その上、コモディティ投資は専門家でも予測は難しいので、メインの投資先でなく、分散投資先の一つとして考えたほうがいいよ。

バランス型

最後にバランス型について紹介します。

バランス型とは?

バランス型投資信託とは、株式だけ、債券だけ、国内だけ、海外だけというように一種類の投資対象ではなく、株式や債券および投資エリアも各国複数に分散して投資をする投資信託のことをいいます。

バランス型投資信託とは、株式だけ、債券だけ、国内だけ、海外だけというように一種類の投資対象ではなく、株式や債券および投資エリアも各国複数に分散して投資をする投資信託のこと

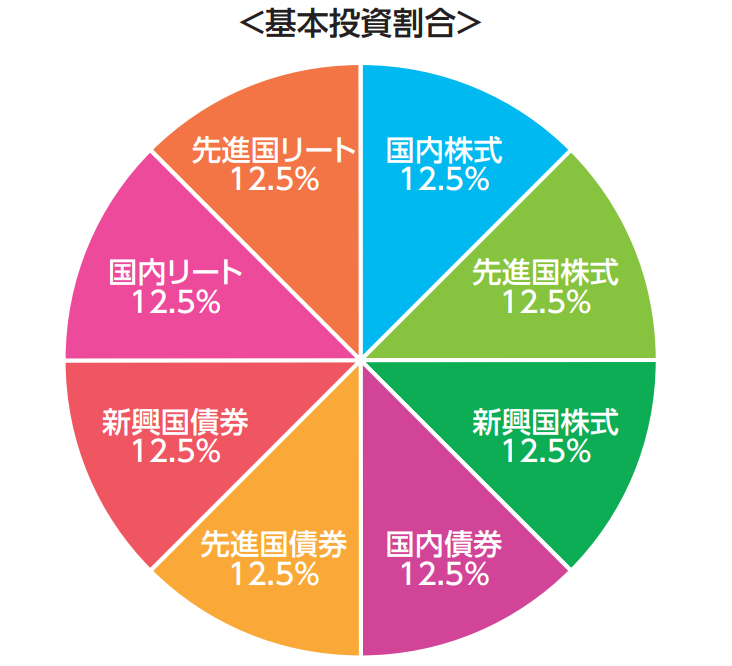

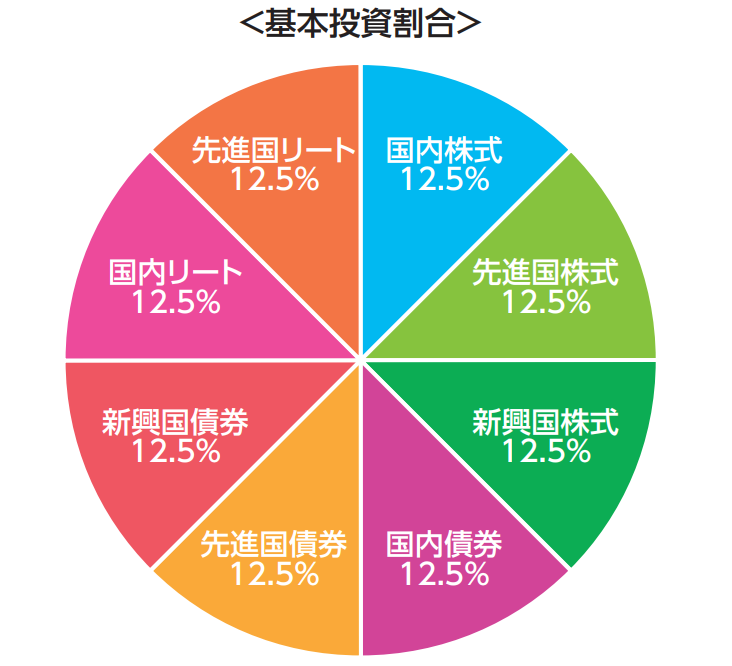

たとえば、手数料の安くて人気の「eMAXIS Slim バランス(8資産均等型)」という投資信託の投資対象を見てみましょう。

まず、投資対象が株式、債券、REITの3つに別れていて、さらに、投資先が、株式は国内、先進国、新興国、債券は国内、先進国、新興国、REITは国内と先進国の全部で8つに分かれています。

なぜこのように、いろいろな投資対象、投資先に細かく分けているかというと、分散投資の効果を高めて、リスクを抑えた投資にするためです。

バランス型のメリット

バランス型のメリットは主に以下の2つです。

1.価格変動のリスクが分散される

2.リバランスを運用会社が自動的に行ってくれる

バランス型の一番のメリットは、なんといっても分散です。

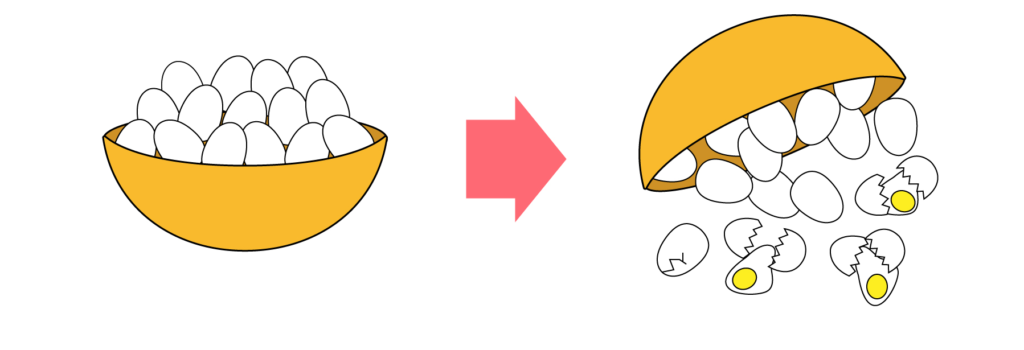

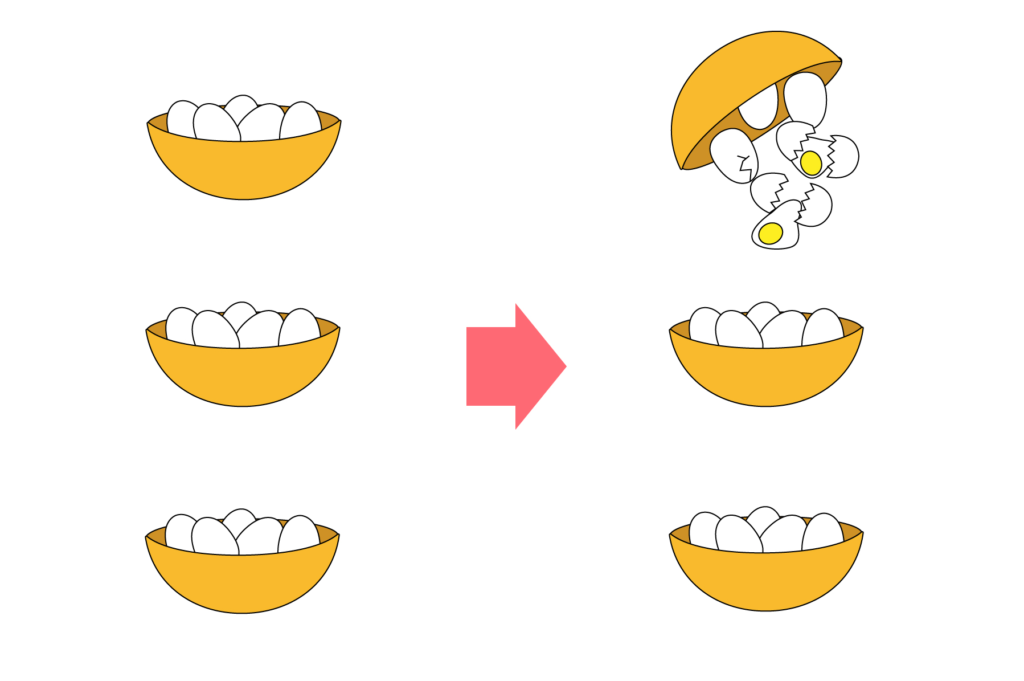

資産運用には「卵を一つのかごに盛るな」という格言があります。

これは、「卵を1つのかごに盛ると、そのかごを落としたときに全部の卵が割れてしまう可能性がありますが、卵を複数のかごに分けて盛っておけば、そのうち1つのかごを落としてしまって卵が数個割れてしまっても、他のかごに盛られた卵は無傷なので、卵が全部割れてしまう最悪の事態は避けられるという格言です。

全部の卵を一つのかごに盛った場合

卵を3つのかごに分けて盛った場合

バランス型の投資信託は、資産を株、債券、REITなどの一部の対象、また日本市場、アメリカ市場などの一部の市場に集中させるのではなく、複数の対象・市場に分散させて所有するので、一部が大暴落しても損失を全体でカバーすることで、暴落による資産の減少を最小限に抑えることができます。

これがバランス型の投資信託の一番のメリットです。

二番目のメリメットは、リバランスを運良会社がやってくれるので楽という点です。

リバランスというのは、

先程の「eMAXIS Slim バランス(8資産均等型)」を例に上げると、もしこれを自分で再現しようとすると、少なくとも8つの投資信託を個別に購入し所有する必要がありますが、バランス型の投資信託は、これを一つ買うだけで再現できるので、非常に簡単です。

しかも、 リバランスしてくれます。

リバランスというのは、 リターンが

それを投資会社が自動で行ってくれるので、

バランス型のデメリット

バランス型にもデメリットがあります。

1.資産配分が固定されている。

2.手数料(信託報酬)が高いものがある。

まず1つ目に挙げられるデメリットは、資産配分が固定されているという点です。

バランス型は、どの投資対象、投資先にどれだけ投資するかはじめから決められている商品が多くあります。

例えば、先に紹介した「eMAXIS Slim バランス(8資産均等型)」では、投資割合がそれぞれ12.5%で均等になっています。

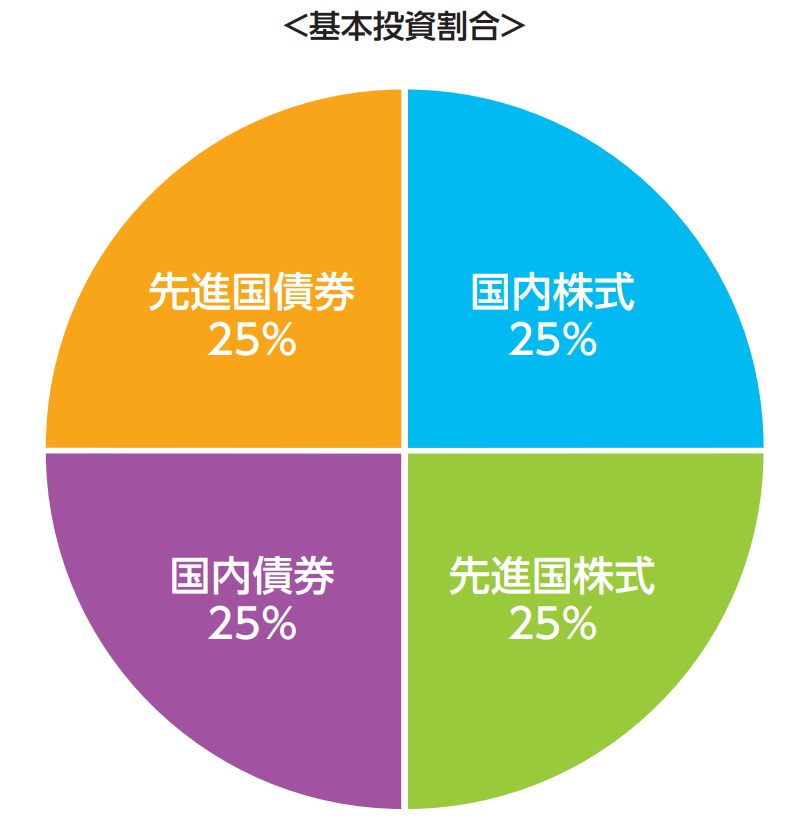

また、投資割合が、国内株式25%、国内債券25%、先進国株式25%、先進国債券25%と4等分になっている「eMAXIS バランス(4資産均等型)」というバランス型の投資信託もあります。

このように資産配分が固定されていると、たとえば最近アメリカの株式が好調だから、アメリカの株式の配分を多くしようと思っても、途中から自由に配分を増やすことはできません。

投資初心者にとっては、資産配分をプロが決めてくれるので楽ではありますが、投資の中級者以上で、もっと積極的にリターンを求めて機動的に動きたい人にとっては物足りないと感じるかもしれません。

この欠点を解決するために、近年、資産運用のプロが相場の変動に応じて機動的に配分を変え、より効果的にリスク抑え、収益を上げること目指す「資産配分可変型」と呼ばれるタイプのバランス型投資信託も登場しています。

「資産配分可変型」では、資産運用のプロが、例えば株価の下落局面では株式の比率を下げ、債券の比率を上げるといったことを行っています

これなら、資産配分が固定されているというデメリットを回避できますが、「資産配分可変型」のバランス型投資信託は、従来の資産固定型に比べて手数料が高く信託報酬が1%を超える商品も多いので注意が必要です。

次のデメリットは、バランス型の投資信託は、信託報酬が高いものが結構あるという点です。

もともと、バランス型の投資信託は、株、債券など単独の投資信託に比べると、手間がかかっているので、手数料は高めでした。

しかし、近年登場した「eMAXIS Slim バランス(8資産均等型)」などは、信託報酬が0.154%で株式や債券の単独の投資信託にくらべても同じくらい安い水準となっています。

このように一部安い投資信託はありますが、全体的には、単独型より高めなことが多く、中には、信託報酬が1%を超えるものも多くあるので注意が必要です。

先程述べたように、「資産配分可変型」のバランス型投資信託は、信託報酬が1%を超える商品が多いので、バランス型投資信託を購入の際は信託報酬が高くないかを一番に注意して見ましょう。

ふわもこ

ふわもこ株式、債券、REIT、コモディティのどれにどれくらい投資すればいのか考えなくていいのは、私みたいな投資初心者には楽でいいわね。

虎の子

虎の子投資について考える時間がなかったり、よくわからない人は、信託報酬の安いバランス型投資信託を一つだけ買うのも選択肢の一つだね。

ただ、株式の投資信託に比べると、リターンは下がるので、長期でお金を増やしたい人は、株式の投資信託をおすすめするよ。

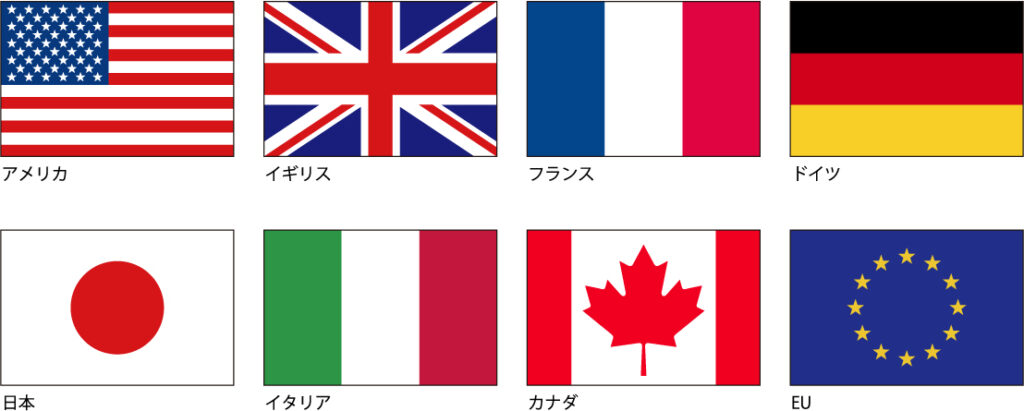

投資信託の対象地域(どこの地域に投資するのか?)

次に、投資信託がどこの地域に投資するか、対象地域を見ていきましょう。

投資信託の対象地域は、「日本国内」、「先進国」、「新興国」、「全世界」に大別できます。

- 日本国内

- 先進国

- 新興国

- 全世界

日本国内

日本国内の株式、債券、不動産などに投資します。

投資先が日本国内なのでわかりやすいのと、為替による変動リスクがないのが一番のメリットです。

ただ、日本は少子高齢化で人口減少社会に突入しているので経済成長が低いのと、株式市場や不動産市場も成熟し、今後大幅な上昇は見込めないので、投資リターンはそこまで高くないといえます。

信託報酬手数料が安い「eMAXIS Slim」シリーズの中では、日経平均株価指数

日経平均株価(日経225)(配当込み)と連動する投資成果をめざし、

人気の投資信託は、「eMAXIS Slim 国内株式(日経平均)」、「」 などがあります。

先進国

アメリカやイギリス、フランスなどの欧州、日本などの先進国の株式、債券、不動産などに投資します。

先進国経済は成熟して高成長は見込めない反面、比較的安定しています。したがって、先進国での運用は新興国に比べて手堅いリターンを期待できます。

虎の子

虎の子新興国

新興国の株式を中心に投資します。

目覚ましい発展を遂げて大幅な成長が期待できる半面、まだ経済が脆弱で安定性に欠けるのが新興国。通貨の為替変動も大きくなりがちです。新興国市場で運用する投資信託は高いリターンを狙えますが、それだけリスクも大きくなってきます

独裁体制による汚職や急な政変、クーデター、環境の急変、不安定な為替

ふわもこ

ふわもこ新興国のほうが経済成長が期待できそうだけど、株式を考えるとそうでもないのね。

虎の子

虎の子株式で考えると、先進国に投資したほうがリターンは高くなる傾向にあるよ。

もし、投資したいなら全世界株式に投資しよう。

全世界株式なら新興国も投資先に入っているよ。

全世界

全世界の国々に幅広く投資します。

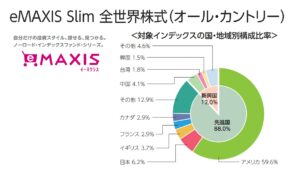

例えば、人気の「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託では、日本を含む先進国23カ国、中国を含む新興国24カ国の株式に投資しています。

この投資信託は、全世界に投資すると言っても株式の時価総額の大きい国順に投資額を大きくする「時価総額加重平均」という方式を採用しているので、アメリカの比率が高くなっています。

投資信託の種類(運用の仕方)

投資信託は、運用の仕方によってインデックスファンドとアクティブファンドの2種類に分けられます。

インデックスファンドとアクティブファンドがそれぞれどのようなものか簡単にみていきましょう。

インデックスファンドとは

インデックスファンドとは、市場全体の動きを表す代表的な指数(日経平均株価(日経225)やS&P500など)に連動した成果を目指す投資信託のことです。

インデックスファンドとは、市場全体の動きを表す代表的な指数(日経平均株価(日経225)やS&P500など)に連動した成果を目指す投資信託のことです。

インデックスファンドは、その指数に採用している銘柄を、指数の構成比と同じ比率で購入することで、指数に機械的に連動するように設計されています。

たとえば、指数が1%上がったら、投資信託の評価額も自動的に1%上がるようになっています。

※海外の資産が投資対象の場合(S&P500など)、為替の変動により指数が1%上がっても、評価額が1%上がらない場合があります。

例えば、指数が1%上がってもその間に為替が2%円高になれば、投資信託の評価額がマイナスになることもあります。

インデックスファンドの組入銘柄は、基本的には指数の構成銘柄と同一となり、銘柄選定の調査や分析といった手間がかからず低コストで運営することができるため、手数料(信託報酬)が低くなっています。

アクティブファンドとは

アクティブファンドとは、プロのファンドマネージャーが投資商品を選定・運用し、収益が指数(ベンチマーク)を上回ったり市場平均以下にリスクを抑制したりする運用を行う投資信託のことを言います。

インデックスファンドは指数に機械的に連動する運用を行うのに対して、アクティブファンドはプロが指数を上回る利益を狙って運用するのが最大の違いと言えます。

アクティブファンドとは、プロのファンドマネージャーが投資商品を選定・運用し、収益が指数(ベンチマーク)を上回ったり市場平均以下にリスクを抑制したりする運用を行う投資信託のこと

アクティブファンドは、ファンドマネージャーと呼ばれる運用のプロフェッショナルが組入銘柄の選定や投資判断をしており、運用コストがインデックスファンドより多くかかっているので、手数料(信託報酬)が高くなる傾向があります。

↓インデックスファンドについて詳しく知りたい方はこちらの記事をご覧ください。

ふわもこ

ふわもこ運用のプロがインデックスファンドより高パフォーマンスを目指しているなら、アクティブファンドの方がいいのかしらね。

虎の子

虎の子アクティブファンドは指数上回る成績を目指しているけど、手数料(信託報酬)が高く、5年、10年単位で考えると、運用成績は、インデックスファンド以下になるファンドがほとんどなので、手数料の安くかつパフォーマンスも良いインデックスファンドがおすすめだよ。

ふわもこ

ふわもこそうなのね。。

信託報酬が高い上に、パフォーマンスも長期ではインデックスファンドに勝てないのが多いなんてがっくりだわ。

それならインデックスファンドを買うことにするわ。

投資信託の基準価額、個別元本と取得単価ってなに?

基準価額とは

基準価額とは、投資信託の値段のことをいいます。多くは1口当たりの値段のことです。

基準価額は、その投資信託で運用している資産の総額を、投資信託の総口数で割って算出しています。

が保有する株式や債券などの時価評価の総額に利息や配当金などの収入を加え、そこから運用コストを差し引いた金額を総口数で割って算出しています。

虎の子

虎の子基準価額は、株で言うところの株価みたいなものだよ。

基準価額が低いところで買って高くなったところで売れば利益になるよ。

「基準価額」は投資信託の運用会社が基準価額を1日1回算出します。

SBI証券や楽天証券では営業日の21:30頃に基準価額が更新されます。

土日祝日その他休業日は更新されません。

個別元本とは

個別元本とは、投資信託を購入したときの基準価額のことを言います。

一回だけ購入してあとは買い増しをしない場合は、投資信託購入時の基準価額=個別元本となりますが、複数回に分けて同じ投資信託を追加購入した場合、その都度、受益権口数で加重平均することにより個別元本を算出します。

例えば、基準価額10,000円の投資信託を100口購入した場合、個別元本は10,000円です。

その後、基準価額が9,500円になったときに100口を追加購入した場合、個別元本は、(1,000,000+950,000)÷200=9,750で、9,750円となります。

取得単価とは

個別元本に購入の際に支払った手数料ならびに消費税を含めた金額のことを取得単価といいます。

取得価額=個別元本+購入時手数料+消費税額

投資信託の売却損益の計算は、取得単価と売却時の基準価額の差額で行います。

虎の子

虎の子基準価額が取得単価より高ければ、含み益がある状態、つまり儲けがある状態で、

逆に、基準価格が取得単価より低ければ、含み損を抱えている状態、つまり損している状態になるよ。

ふわもこ

ふわもこ含み益を出すには、取得単価が鍵になるわね

投資信託の申込日、約定日、受渡日って何?

投資信託では、注文してから実際に取引が完了するまで、申込日、約定日、受渡日という3ステップで必要となります。

株取引のようにリアルタイムで取引することができず、タイムラグがあるので、それぞれの違いについて解説していきます。

申込日とは

投資信託の売買注文を出した日のことを、申込日といいます。

一般的には15時までの注文は当日が「申込日」となり、15時を過ぎると、翌営業日が「申込日」となります。

15時までに申し込んだ場合 → 申し込み日はその日

15時以降に申し込んだ場合 → 申し込み日は翌営業日

15時の時点で申し込みが成立するため、15時以前なら売買のキャンセルも行うことができます。

15時をすぎると注文をキャンセルできなくなるので、注意してください。

約定日とは

約定(やくじょう)とは、取引成立のことをいいます。

投資信託で購入・売却注文が成立する日を約定日といいます。

投資信託を購入するときの値段である「基準価額」は、この約定日を基準として決定されます。

約定日はいつ?

国内市場に投資する投資信託は申込の当日が約定日、海外市場に投資する投資信託は申込の翌営業日が約定日となります。

国内市場に投資する投資信託 → 申込日=約定日

海外市場に投資する投資信託 → 申込日の翌営業日=約定日

受渡日とは

受渡日とは、売買代金のやり取りを行う日のことをいいます。

投資信託の売買契約自体は約定日に決まりますが、そのあと、実際の売買代金を精算するのが受渡日です。

実際の入金までに時間がかかるため、約定日の2~5営業日後が受渡日になるケースがほとんどですが、銘柄ごとに受渡日のタイミングが定められていることに注意しなければなりません。

ネット証券で取引する場合、「受取日は約定日から○日後」などと記載されていることが多いため、注文時に確認してください。

虎の子

虎の子申込日、約定日、受渡日の中で一番重要なのは約定日だよ。

これは海外市場に投資する投資信託を買う場合だけど、

例えば、アメリカのS&P500に連動する投資信託を買うために、その日の朝のアメリカ市場の終値をみて(アメリカ市場は朝の6時頃に市場が終わる)、朝9時に注文を入れても、実際に約定するのは、申込日の翌営業日になるから、翌日のアメリカ市場の終値の基準価額で買うことになるよ。

ふわもこ

ふわもこアメリカ市場の暴落をみて、S&P500を安値で買おうと思っても、実際に購入できるのは一日待たされることになるのね。

一日で3%近く下がっても翌日には値を戻すかもしれないし、注文するタイミングが難しいわね。

投資信託で利益を得る方法は2つ

投資信託で利益を得る方法は、①譲渡益(値上がり益)と②分配金の2つです。

それぞれをかんたんに解説していきます。

譲渡益(値上がり益)

譲渡益(値上がり益)とは、投資信託を売却する際に、購入時より高く売れたときに得られる利益です。これが投資信託のメインの利益です。

たとえば、基準価額が1万円のときに100万円分の投資信託を購入したところ、それから半年たったところで、基準価額が1万2千円に値上がりしたケースを考えてみましょう。

このとき、投資信託の価値が購入時の100万円から120万円に値上がっているので、仮に全部売った場合、差額の20万円の値上がり益を得られることになります。

※実際に手元に入ってくるお金は、そこから税金、手数料が引かれます。

虎の子

虎の子投資信託は、譲渡益(値上がり益)をいかに上げるかが投資家(投資信託を買っている人)の最終的な目標になるよ。

分配金

分配金とは、運用によって得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。

分配金の受け取り方法として、そのまま現金で受け取る「受取型」と、支払われた分配金で同じ投資信託を追加的に買い付ける「再投資型」の2種類が用意されています。

投資家(投資信託の購入者)は、投資信託の購入や積立注文を発注する際に、「受取型」と「再投資型」のどちらか選べるようになっています。

「再投資型」は、運用資金(元本)に組み込まれて運用されるので、複利効果を期待できるのがメリットです。

一方、「受取型」、将来もらえるであろう値上がり利益を、その都度投資家に払い戻してしまっているので、将来的に得られる利益が少なくなります。

長期投資で複利の効果で最大限利益を増やしたい場合には、「再投資型」を選びましょう。

虎の子

虎の子分配金を受け取るか受け取らないかは、投資信託を購入するときに選べるよ。

虎の子

虎の子ただ、証券会社によっては、一度投資信託の購入時に受け取り方法を決めると、途中で変更できない場合があるので注意しよう。

ここは、はじめに「再投資」を選べば問題ないよ。

ふわもこ

ふわもこ再投資のほうが、複利の効果で最終的なお金が増えそうだから、はじめから再投資を選択するようにするわ。

ふわもこ

ふわもこ任天堂の株を買おうとすると、600万円くらいお金必要なのね。。

虎の子

虎の子個別株は、投資初心者がいきなり買うにはハードルが高いかもしれないね。

個別株でも10万円〜20万円くらいで買える株も多いから、投資信託で少し投資に慣れたら挑戦してみるのもありだよ。

投資信託にかかる費用はおおまかに2つ

手数料

投資信託にかかる手数料は、①買ったとき、②売ったとき、③所有しているときにかかってきます。

買ったときにかかる手数料(購入時手数料)

投資信託を買うときに、購入代金の他に、販売会社に払う手数料(購入時手数料)が購入代金の数%、最大で3%(税込みで3.3%)程度発生する場合があります。

もし、100万円で購入した投資信託の購入時手数料が3%(税込みで3.3%)の場合、購入時手数料を内枠で支払うと100万円の支払いに対して実際に購入できる投信は96万7000円相当分になってしまうことになります。

ただ、現在では、ネット証券を中心にコストの安い投資信託が多く販売されていて、購入時手数料が無料の投資信託もたくさんあります。

購入時手数料が無料の投資信託のことを「ノーロード」と呼びます。

一般的に銀行や証券会社の窓口で購入する投資信託は、購入時手数料がかかる投資信託もありますが、ネット証券で購入する投資信託は購入時手数料が無料のノーロードの投資信託も多いので、ネット証券でノーロードの投資信託を選ぶことをおすすめします。

つみたてNISAの対象商品はすべてノーロードとなっています。

ふわもこ

ふわもこ100万円の投資信託が買った瞬間に、価値が96万7000円になってしまうなんてひどいわ。

虎の子

虎の子投資信託の利益は年数%くらいのときもあるから、これだと一年目は利益が全部飛んでしまうこともあるよ。

購入時手数料が発生しないノーロードの投資信託から選ぶようにしようね。

売ったときにかかる手数料(信託財産留保額)

投資信託を売ったとき(全部解約する、一部換金するとき)にかかる手数料が、「信託財産留保額」です。

信託財産留保額は、投資信託の解約時の時価(基準価格)に対してパーセンテージでかかってきます(0.1~0.5%程度)。

これは解約代金から差し引かれることになります。

なぜこのような手数料があるかというと、投資信託を頻繁に売り買いされると安定的な運用に支障が出るので、短期売買をできるだけなくし、投資信託の運用を安定させるためだと言われています。

信託財産留保額は、投資信託の財産に戻されることになります(解約したときにあなたが支払った信託財産留保額が、解約していない人たちの財産になります)。

信託財産留保額も購入時手数料と同じで、かからない投資信託もあるので、なるべく信託報酬留保額がかからない投資信託を選びましょう。

虎の子

虎の子投資額の数%だとしても、10万円、100万円の数%だと結構な金額になるからね。

これから投資を始めようと考えてる人は、購入時と売却時に手数料がかからない投資信託を、ネット証券で探して購入するのがおすすめだよ。

ふわもこ

ふわもこそうね。どちらも無料の投資信託を選ぶことにするわ。

所有しているときにかかる手数料(信託報酬)

信託報酬は、投資信託の運用・管理にかかる費用で、投資信託を保有している間にかかってくる費用です。

投資信託の種類によって信託報酬は異なりますが、年0.5~2.0%程度が一般的です。

信託財産の中から「純資産総額に対して何%」といった形で毎日差し引かれるので、資家が個別に払うことはありません。

毎営業日公表される基準価額には、すでに信託報酬が差し引かれた後の金額ということになります。

購入時手数料(買うとき)、信託財産留保額(売るとき)は無料のものがありますが、この信託報酬は無料というものは基本的にはなくかならずかかってくる上に、保有している間ずっと発生するので一番負担が大きい手数料になります。

そのため、投資信託選びの際には、いかに信託報酬が安く済むものを選ぶかがとても重要になってきます。

一般的に指数への連動を目指すインデックスファンドのほうが、銘柄の入れ替えがアクティブファンドよりも少ないことから、売買手数料などのコストも小さく済むので、信託報酬は低くなります。

アクティブファンドは、専門家による市場分析や銘柄調査が必要で、運用・管理に関するコストがかさむため、1%〜2%の信託報酬がかかるものも多いので注意しましょう。

虎の子

虎の子投資信託を買う際に、いかに信託報酬の安い投資信託を選ぶかが、投資信託投資の成功を左右するよ。

マネー虎の子チャンネルでは、信託報酬が0.1%前後のインデックス型の投資信託をおすすめしているよ。

ふわもこ

ふわもこ投資信託選びの段階で、ある程度勝負が決まってくるのね。

私も、信託報酬の安いインデックスファンドを買うことにするわ。

税金

投資信託で利益が出たときには、所得税・住民税を合わせて20.315%の税金が課税されます。

投資信託によって得られる利益は、大きく分けて譲渡益と分配金の2種類です。

譲渡益とは

譲渡益とは、投資信託を売却(解約)した際に得られる利益のことです。

売却時の基準価額が購入時の取得単価を上回った場合、それは純粋な利益となるため、課税の対象となります。

一方、投資信託を売却した時の基準価額が取得単価を下回った場合は譲渡損となりますので、課税の対象にはなりません。

分配金とは

分配金とは、投資信託の運用によって得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。

配金には「普通分配金」と「特別分配金(元本払戻金)」の2種類があります。

普通分配金とは、個別元本を上回る部分からの分配金です。

普通分配金は投資信託の元本の運用により生じた収益から支払われ、利益として課税対象となります。

元本払戻金(特別分配金)とは、個別元本を下回る部分からの分配金です。

元本払戻金(特別分配金)は、「投資した元本の一部払戻し」に当たるため、非課税となります。また、元本払戻金(特別分配金)の額だけ個別元本は減少します。

なお、NISAやiDeCoなど税優遇されている国の制度を利用して投資信託を買った場合、税金がかからない場合があります。

虎の子

虎の子どちらにしても、投資信託で儲けが出ると、約20%の税金が課税されることを覚えておこう!

税金を払わなくていいのは、NISAやiDeCoなどの税優遇の制度を利用されているときだけだよ

ふわもこ

ふわもこ税金を払いたくない場合は、NISAやiDeCoを利用しないとだめってことね。

投資信託の選び方

投資信託を初めて買う初心者の方に向けて、マネー虎の子チャンネルおすすめの投資信託の選び方を紹介します。

- 信託報酬が0.1%以下の商品から選ぶ

- 買ったときにかかる手数料(購入時手数料)と売ったときにかかる手数料(信託財産留保額)がゼロの商品から選ぶ

- インデックス型を選ぶ

- 株式中心の商品を選ぶ

- 全世界またはアメリカを選ぶ

- 分配金なしの商品から選ぶ

信託報酬が0.1%以下の商品から選ぶ

投資信託にかかる費用のところでも述べましたが、購入時手数料(買うとき)と信託財産留保額(売るとき)は無料のものがありますが、信託報酬は無料というものは基本的にはなく、かならずかかってくる上に、保有している間ずっと発生するので一番負担が大きい手数料です。

投資信託自体のパフォーマンスが良くても、手数料が高いと、長期で投資すると手数料だけで数百万円以上取られてパフォーマンスがかなり落ちてしまうことがあります。

そのため、投資信託選びの際には、いかに信託報酬が安く済むものを選ぶかがとても重要です。

マネー虎の子チャンネルでは、信託報酬が0.1%以下の投資信託をおすすめしています。

買ったときにかかる手数料(購入時手数料)と売ったときにかかる手数料(信託財産留保額)がゼロの商品から選ぶ

投資信託にかかる費用のうち、購入時手数料(買うとき)と信託財産留保額(売るとき)は無料のものがありますので、投資初心者はどちらも無料の投資信託を選びましょう。

インデックス型を選ぶ

アクティブファンドはインデックスファンドより手数料(信託報酬)が高く、その上、5年、10年単位で考えると、運用成績はインデックスファンド以下になるファンドがほとんどなので、手数料の安くかつパフォーマンスも良いインデックスファンドを選ぶことをおすすめします。

株式中心の商品を選ぶ

投資信託の投資対象には、株式、債券、不動産、現物資産などありますが、長期投資で見ると、株式への投資が一番リターンが高いことが知られているので、投資対象が株式中心の投資信託を選びましょう。

メインは株式の投資信託で運用しつつ、株式相場が暴落したときに備えてリスク分散を図るため、分散投資の一環として、債券、不動産、現物資産などに投資する投資信託も資産構成に加えるという方法も有効です。

全世界またはアメリカを選ぶ

ネット証券で証券口座を開設し、いざ投資信託を買おうとするときに、日本に投資する投資信託を買うべきか、海外に投資する投資信託を買うべきか悩むところだと思います。

インデックス型の投資信託は指数を買うので、投資対象の市場の経済が成長していってくれれば、毎年毎年儲かるわけです。逆にその市場の経済が下火になり指数が下落していくと損をすることになります。

日本の場合、2008年の1億2,808万人をピークに人口減少に転じ、経済は縮小していっています。

一方、海外に目を向ければ、人口は増え続けていて、経済もそれに伴い拡大し続けています。

先進国の中でも、アメリカも人口が増え続けていて、経済も拡大し続けているので、まだまだ成長の余地があります。

そのため、日本に投資する投資信託を買うより、全世界に投資する投資信託かアメリカに投資する投資信託がおすすめです。

ふわもこ

ふわもこ全世界とアメリカのどちらに投資するか悩むわね。

虎の子

虎の子安全策を取るなら全世界に投資する投資信託、今後もアメリカ市場が成長すると思っているなら、アメリカに投資する投資信託が良いのがいいよ。

分配金なしを選ぶ

投資信託の分配金の受取り方には、主に定期的に分配金を受け取る「分配型(または受取型)」と、分配金を受け取らず再投資に回す「再投資型」があります。

ここで、再投資型を選ぶことで、投資信託の分配金が元本に自動的に組み入れられるので、複利効果が期待できます。分配型(または受取型)を選んで毎回分配金を受け取ってしまうと、単利での運用と同じになってしまうので、複利効果は得られなくなってしまいます。

投資信託を購入するときに、分配金を受け取らず再投資に回す「再投資型」を選択しましょう。

投資信託の買い方

ここでは投資信託の具体的な買い方を紹介していきます。

- どこで買うか? 店舗 VS ネット

- どの口座で買うか? 特定口座 VS 一般口座

- どうやって買うか? スポット(一括) VS 積立て

- どのタイミングで買うか?

どこで投資信託を買うか? 店舗 VS ネット

まずで、投資信託は銀行や証券会社の店舗に出向いて購入できますが、最近はSBI証券や楽天証券などのネットの証券会社でスマホで購入するのが一般的になっています。

ネットの証券会社で投資信託を買えば、場所や時間を選ばずいつでもどこでもスマホで売買可能で、また店舗で購入するより手数料が安いので、ネット証券がおすすめです。

虎の子

虎の子投資信託を銀行や証券会社の店舗で購入しようとすると、社員が手数料の高いものを勧めてくるので、やめておいたほうがいいよ。

これは手数料の高い投資信託を買ってもらったほうが銀行や証券会社の収入になるから、基本的に手数料が安い投資信託は勧めてこないんだよ。

実店舗を維持するのにも、人件費や店舗賃料で毎月ものすごいお金がかかるから、それを毎月社員が稼ぐ必要があるからね。

ふわもこ

ふわもこ私投資初心者だから、銀行や証券会社の人にお話を聞きにいってどれ買おうか決めようとおもったけど、ダメなのね。

虎の子さんのサイトを参考にしながら良さそうな投資信託をネット証券で買うことにするわ。

どの口座で買うか? 課税口座 VS 非課税口座 特定口座VS一般口座

NISA一般的です。

数百万、数千万円といったまとまった大きな余剰資金があれば、特定口座で買うのもありです。

どうやって買うか? スポット(一括購入) VS 積立て(分散購入)

投資信託の買い方には、「スポット」と「積み立て」の二種類あります。

スポット(一括購入)

「スポット購入」では、自分が好きなタイミングで好きな金額の投資信託を一括購入します。

注文する際に、金額か投資信託の口数を指定して購入することになりますが、普通は金額を指定します。

例えば、ボーナスが60万入ってきたとか、預金が100万円貯まったとかで、その資金の中から自分の好きな金額、例えば、50万円分の投資信託を一括で購入する場合がこれにあたります。

スポット(一括購入)のメリット・デメリット

スポット購入(一括購入)のメリットは、上昇相場で投資の機会を逃さないということです。

もし、上昇相場のときには、100万円一括で購入した方が、10ヶ月かけれ10万円ずつ購入するより、含み益は多くなります。

デメリットは、一括購入直後に大暴落が来た場合、大きな含み損を抱える可能性があるという点です。

中には、含み損に心理的に耐えられず、損した状況で手放す人もいます。

虎の子

虎の子スポット(一括購入)のいいところは、手持ちの資金に余裕があるときに、自分の好きな金額を投資できるとこだよ。

ただ、投資初心者ははじめから大きな金額をスポット購入するのはおすすめしないよ。

金額が大きくなると毎日かなりの額が変動するからね。

少しずつ投資していって、慣れてきたら投資金額を増やしていくのがいいよ。

ふわもこ

ふわもこ今はスポット購入は無理ね。

まとまったお金ができてからにするわ。

積み立て(分散購入)

もう一つの「積み立て」というのは、毎月決まった日に、決まった金額で自動的に投資信託を買い付けていく方法です。

先程のスポット購入と違って購入のタイミングを気にする必要はなく、ネット証券などで投資信託の商品名や積立額、積み立て日などの設定すれば、あとは自動で毎月同じ金額を買い付けてくれます。

例えば、サラリーマンの方は基本的に毎月決まった金額が給料として会社から振り込まれると思いますが、お給料が手取りで30万円の場合、そのうち10万円を自動的に積み立てるという方法です。

積み立てのメリットとデメリット

積み立てのメリットは、積み立てをしている期間中に市場の暴落が来ても、影響は少なくて済むことです。これは積み立て購入はスポットと違い時間分散をして購入しているからです。

毎月同じ金額を買い付けるので、株が下がったときにはたくさんの株数を買うことができ、株が上がったときには、少ない株数を買うことができます。

デメリットは上昇相場のときには、一括で購入するより含み益は減ります。上昇相場ではスポット購入しておけば得られたはずの利益を逃すことになります。

虎の子

虎の子こちらは、現在はまとまった余剰資金はないけれども、毎月のお給料などが定期的に入ってくるという方におすすめの買い方だよ。

スポットで一括で買うより、時間的に分散して投資信託を購入できるので、リスクは少なくなるからね。

ふわもこ

ふわもこ積み立ては、今まとまったお金のない私に向いているわね。

まとまったお金が入るまでは、毎月コツコツ積立投資することにするわ。

虎の子

虎の子ゼロからお金を増やしていく場合は、積立投資がいいね。

まずは、積立投資をしてみて、それでもまだお金に余裕があれば、その資金をスポットで一括購入してみるのもありだね。

その場合も、あくまで、投資は余剰資金でするのが鉄則だよ。

どのタイミングで買うか?

つみたて投資の場合は、いつのタイミングで買っても大丈夫です。

証券口座を開いたときから、毎月一定額を積み立てればいいので、バブルだろうが不景気だろうが、構わずに淡々と積み立てて行けばいいと思います。

問題は、まとまった金額で一括で購入するときに、いつのタイミングで購入すればいいのかということです。

暴落時に一括で購入すればいいと思っているかも知れませんが、まず、その暴落がいつ来るのかわかりませんし、たとえ暴落が来たとしても、2番底といって、更に下がる可能性もあるわけです。

2番底を狙ってたら、急上昇して買い時を逃してしまったということもよく聞く話です。

相場は、高値や底値を判断することはほぼ不可能に近いです。

あとになって、あれはバブルだったとか、どん底だったとかわかるのであって、現時点では、それを判断するのはプロでも無理です。

ただ、指数の高値更新のニュースが続いているときに一括で購入すると高値づかみのことが多いので、避けたほうが無難です。

迷ったら、ドルコスト平均法で、積立投資をしましょう。

ふわもこ

ふわもこ株が暴落したときに、まとまったお金で投資信託を買えば儲かると思っていたけど、そんな簡単にできることじゃないのね。。

虎の子

虎の子もし事前に相場の大底がわかるなら、みんな大金持ちになれるからね。

例えるなら、競馬で1着になる馬をレース前にわかっているくらい難しいことなんだよ。

ふわもこ

ふわもこそれは難しいわね。

積立で買うことにするわ。

投資信託の売り方

投資信託売り方には、利益確定売却、損切り売却の2パターンあります。

投資信託の取得価格より

利益確定売却(一部売却と全部売却)

投資信託の取得価格より基準価格が上回っているときに、利益を確定させるために売ることを利益確定売却といいます。

これには、全部売る場合と、一部だけ売る場合があります。

もし全部売ってしまったあとに、さらに価格が上昇した場合には、もっと儲ったのに、というケースがあると思いますが、この一部売却の方法なら、さらに売ればいいわけですから、

どちらの方法も利益が出ているので、税金がかかります。

損切り売却

投資信託の取得価格より基準価格が下回っているときに、これ以上損失が拡大しない段階で売ることを損切り売却といいます。

この場合、儲けが出ていないため税金はかかりません。

おすすめの投資信託3選

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全米株式インデックス・ファンド

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全米株式インデックス・ファンド

① eMAXIS Slim 米国株式(S&P500)

まず一番目におすすめするのは、eMAXIS Slim 米国株式(S&P500)です。

eMAXIS Slim 米国株式(S&P500)は、S&P500という指数に連動するように運用されているインデックス型の投資信託です。

S&P500とは、S&Pダウ・ジョーンズ・インデックス社が公表している、米国株式市場の株価指数のひとつです。ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄の時価総額を元に算出されます。

S&P500は米国株式市場の時価総額の約80%をカバーしており、米国の市場動向を把握する上で非常に重要な指標といえます。

そのS&P500に連動する投資成果をめざして運用されているのが、eMAXIS Slim 米国株式(S&P500)です。

信託報酬も最低水準の投資信託なのでおすすめです。

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 運用スタイル | インデックス型 |

| 投資先 | 米国株式 |

| 連動する指数 | S&P500 |

| 純資産 | 1兆5173億円 |

| 信託報酬(税込) | 0.0968% |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| トータルリターン | 6カ月 +9.80%、1年 +12.39%、3年 +22.68% |

| 運用方針 | 米国の株式に投資し、S&P500指数(配当込み、円換算ベース)に連動する 投資成果をめざして運用を行います。原則として為替ヘッジは行いません。 |

② eMAXIS Slim 全世界株式(オール・カントリー)

次に紹介するのは、「eMAXIS Slim 全世界株式(オール・カントリー)」です。

こちらは、MSCIオール・カントリー・ワールド・インデックスという指数に連動するように運用されているインデックス型の投資信託です。

MSCIオール・カントリー・ワールド・インデックスは、日本含む先進国23カ国と新興諸国24カ国を含む約47カ国、約2,400銘柄で構成されています。

オールカントリーに投資することで、全世界の成長を取り込むことができます。

こちらも、信託報酬が、0.1144%とかなりお安くなっています。

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) 通称:オルカン |

| 運用スタイル | インデックス型 |

| 投資先 | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 純資産 | 6865億円 |

| 信託報酬(税込) | 0.1144% |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| トータルリターン | 6カ月 +7.22%、1年 +6.89%、3年 +18.37% |

| 運用方針 | 日本を含む先進国ならびに新興国の株式に投資し、MSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。 |

↓eMAXIS Slim 全世界株式(オール・カントリー)に一年間投資した結果はこちら

③ 楽天・全米株式インデックス・ファンド

最後に紹介するのは、「楽天・全米株式インデックス・ファンド」です。

| ファンド名 | 楽天・全米株式インデックス・ファンド 通称:楽天VTI |

| 運用スタイル | インデックス型 |

| 投資先 | 全米株式 |

| 連動する指数 | バンガード・トータル・ストック・マーケットETF |

| 純資産 | 7014億円 |

| 信託報酬(税込) | 0.162% |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| トータルリターン | 6ヶ月 +8.83%、1年 +9.02% 3年 +21.87% |

| 運用方針 | 米国株式市場の動きをとらえることを目指して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。 |

eMAXIS Slim 米国株式(S&P500)は、全米株式の上位500銘柄の投資でしたが、こちらは、誰もが知っているアメリカの大企業だけでなく中小型株もふくめて、米国株式市場の約4,000銘柄に広く分散投資することができます。

こちらの投資信託を買えば米国株式を丸ごと投資しているのと同じ効果が得られます。

アメリカ経済が世界最強でこれからも世界の経済のトップを走り続けると信じている人は、こちらに投資するのがおすすめです。

ただ、信託報酬は、0.162%とやや高めになっています。

ふわもこ

ふわもこeMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)の2つで迷っているわ。

虎の子

虎の子eMAXIS Slim 全世界株式(オール・カントリー)

アメリカの経済成長を信じていて、より高いリターンを追求するなら、eMAXIS Slim 米国株式(S&P500)がおすすめだよ。

ふわもこ

ふわもこeMAXIS Slim 米国株式(S&P500)を買うことにするわ。

まとめ

手数料の安いインデックスファンドやネット証券で購入すること

投資金額は、一括投資より分散投資をすること

銀行預金と違って元本割れのリスクや為替変動のリスクが有ることを忘れずに